リフォームには、内容にもよりますが膨大な費用がかかります。だからこそ安くしたいのは当然のはず。初期コストはかかったとしても、中長期的に税金を安くできるなどのメリットがあることを知っている方もいるでしょう。

- リフォームしたら減税されるの?

- リフォームで減税できるのはなんの税金?

- 減税ができるリフォーム内容ってなに?

- 減税を受けるための手続きはどうするの?

税金周りは専門家に聞かなければわからないことが多数ありますよね。専門的な内容だからこそ不明点も多いはず。

そこで今回は、リフォームしたら受けられる減税制度について解説していきます。そもそも減税される税金の種類や減税されないケース、減税される工事内容、申請続きを紹介していきます。

税理士などの専門家が解説しているわけではないので、今回の記事を参考にしてリフォーム会社に問い合わせた上で、最終確認するようにしてください。

そもそもリフォームとリノベーションの違いや流れ、お得にする方法など網羅的に理解したい人は、以下の記事を先にご覧ください。

リノベーションハイムでは、リフォームの無料相談を受け付けています。

50年以上の歴史と豊富なリフォーム実績からお客様のご要望に応じたリフォームを実現します。

まずはお気軽にお問い合わせください。

そもそもリフォーム減税制度とは

リフォームの減税制度は、住宅や建物のリフォーム費用に対して、税金を減額または控除するための国の制度です。

対象となる工事内容は、建物のエネルギー効率の向上、耐震性の強化、バリアフリー化、屋根や外装の修理など、建物の改善工事です。

ただし、リフォームの減税制度を利用する際には、条件や制度の変更に注意が必要です。事前に調べて理解しておきましょう。下記では、対象となる代表的な税金である、所得税と固定資産税の減税について解説していきます。

所得税の減税(控除)

| 減税制度 | 控除額 | 対象 | 期間 |

|---|---|---|---|

| 住宅ローン減税 | 年末のローン残高の0.7% | 返済期間が10年以上の住宅ローン・リフォームローンを利用した場合 | 10年間 |

| 投資型減税 | 標準的な工事費用相当額※の10% ※実際にかかった工事費ではなく、国土交通省が部位ごとに定めた標準的工事費が適用となる※控除対象限度額を超える分は5% | 現金、もしくは住宅ローン控除の対象とならないローン(返済期間が5年以内など)を利用した場合 | 1年間 |

所得税の減税は「住宅ローン減税」と「投資型減税」の2種類があります。住宅ローン減税は、住宅を購入するための住宅ローンを返済する際に、所得税の控除を受けることができる制度です。

投資型減税は、自己資金による現金払いを選択する場合に、所得税の控除を受けることができる制度です。どちらも初年度は確定申告が必要なので注意しましょう。

固定資産税の減税(控除)

リフォームの内容によっては、固定資産税も減額の対象となる場合があります。主に、省エネ効果の高い改修工事やバリアフリー改修工事などを行った場合に、固定資産税の減額措置が適用されます。

2024年3月末までに工事が完了した住宅が対象で、住宅の固定資産税の1/3~2/3が、1年度分(条件によっては2年度分)、軽減される制度です。所得税の減税(控除)とは要項が異なりますので、事前に確認しておきましょう。

贈与税なら非課税になるケースもある

その他の減税制度として『贈与税の非課税措置』があります。贈与を受ける場合、本来は贈与税を支払わなくてはなりません。

贈与税の非課税措置とは、両親や祖父母など直系尊属からリフォームの資金の贈与を受けた場合、一定の要件を満たしていれば課税されずに済む制度です。

ただし、贈与税の非課税措置を受けるには、贈与を受けた翌年に確定申告が必要となりますので気をつけましょう。

リフォーム減税が活用できる工事内容5選

下記は、リフォーム減税が活用できる工事内容の一覧です。実施する内容に合わせて減税額が異なるので、実際にリフォームをする前に確認しておきましょう。

- 工事内容1:耐震リフォームによる減税

- 工事内容2:バリアフリーリフォームによる減税

- 工事内容3:省エネフリーリフォームによる減税

- 工事内容4:三世帯(同居)リフォームによる減税

- 工事内容5:長期優良住宅化リフォームによる減税

各項目に関して詳しく説明していきます。

工事内容1:耐震リフォームによる減税

耐震リフォームによる減税は、建物や住宅の耐震性を向上させるためのリフォームに対して減税または控除される制度です。

| 項目 | 控除額(軽減幅) | 期間 |

|---|---|---|

| 住宅ローン | 最大140万円 年間控除上限14万円 | 10年 |

| 住宅耐震改修特別控除 | 62.5万円 | 1年 |

| 固定資産税の減額 | 固定資産評価額の1/2 | 1年 |

日本は地震が多い国だからこそ、耐震性に優れた家に住みたいという方も多いでしょう。1981年5月31日以前に建築された旧耐震基準の住宅が減税の対象です。

特に、木造住宅やマンションなどは、現在の耐震基準に適合していない場合があります。現在住んでいる家が、現行の耐震基準に満たしているのかを確認した上で申請するようにしましょう。

工事内容2:バリアフリーリフォームによる減税

バリアフリーリフォームによる減税は、バリアフリー化に関連するリフォームに対して減税または控除される制度です。具体的には、車椅子対応のバスルームの改修、手すりの取り付け、エレベーターの設置、段差の解消などが含まれます。

| 項目 | 控除額(軽減幅) | 期間 |

|---|---|---|

| 住宅ローン | 最大140万円 年間控除上限14万円 | 10年 |

| 住宅耐震改修特別控除 | 60万円 | 1年 |

| 固定資産税の減額 | 固定資産評価額の1/3 | 1年 |

ライフスタイルが変わり、介護リフォーム・バリアフリーリフォームを検討される方は多いはず。安心して快適に暮らせる空間を実現させるために、希望するバリアフリーリフォームが減税対象になるのかチェックしておきましょう。

工事内容3:省エネフリーリフォームによる減税

省エネルギーフリーリフォームによる減税は、建物や住宅のエネルギー効率を向上させるためのリフォームに対して減税または控除される制度です。

具体的には、断熱材の追加、高効率の窓やドアの設置、エネルギー効率の高い暖房・冷房装置の導入、太陽光発電システムの設置などのリフォーム内容が含まれます。

| 項目 | 控除額(軽減幅) | 期間 |

|---|---|---|

| 住宅ローン | 最大140万円 年間控除上限14万円 | 10年 |

| 住宅耐震改修特別控除 | 62.5万円 | 1年 |

| 固定資産税の減額 | 固定資産評価額の1/3 | 1年 |

ただし原則として、窓の断熱改修工事は必須です。窓とあわせて床・天井・壁の断熱化など、一定の省エネリフォームを行う場合も減税制度を利用できます。

工事内容4:三世帯(同居)リフォームによる減税

三世帯(同居)リフォームとは、親・子・孫の三世代が同居するために暮らしやすい家へリフォームすることです。実際には三世代が同居しなくても問題ありません。

また、三世代同居対応リフォームに対する固定資産税の減額はありません。

| 項目 | 控除額(軽減幅) | 期間 |

|---|---|---|

| 住宅ローン | 最大140万円 年間控除上限14万円 | 10年 |

| 住宅耐震改修特別控除 | 62.5万円 | 1年 |

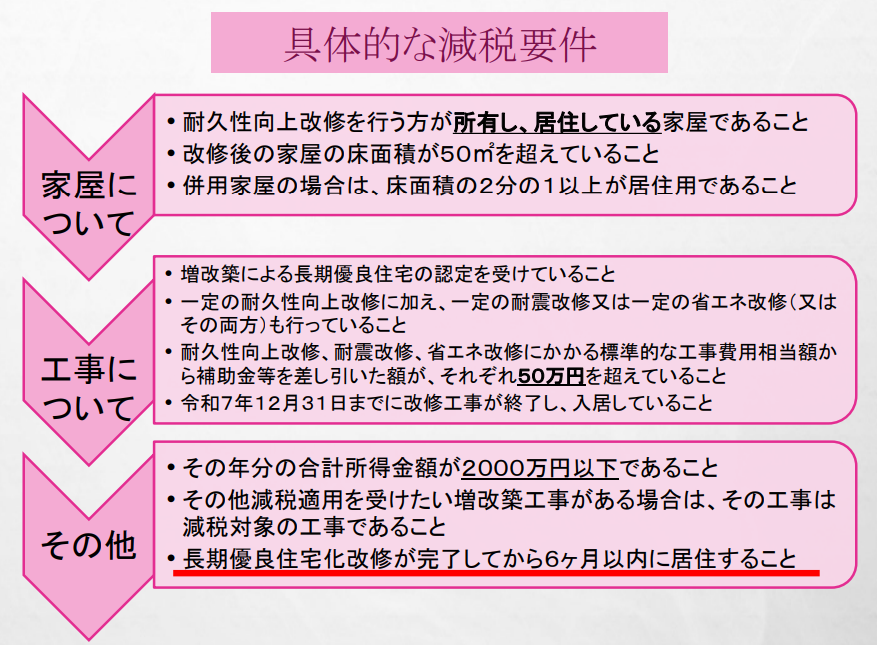

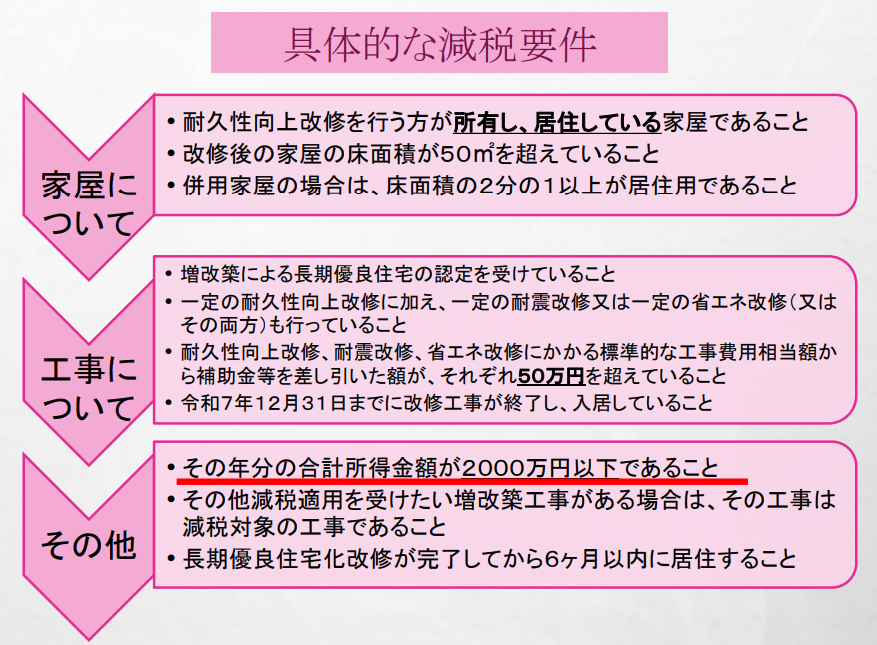

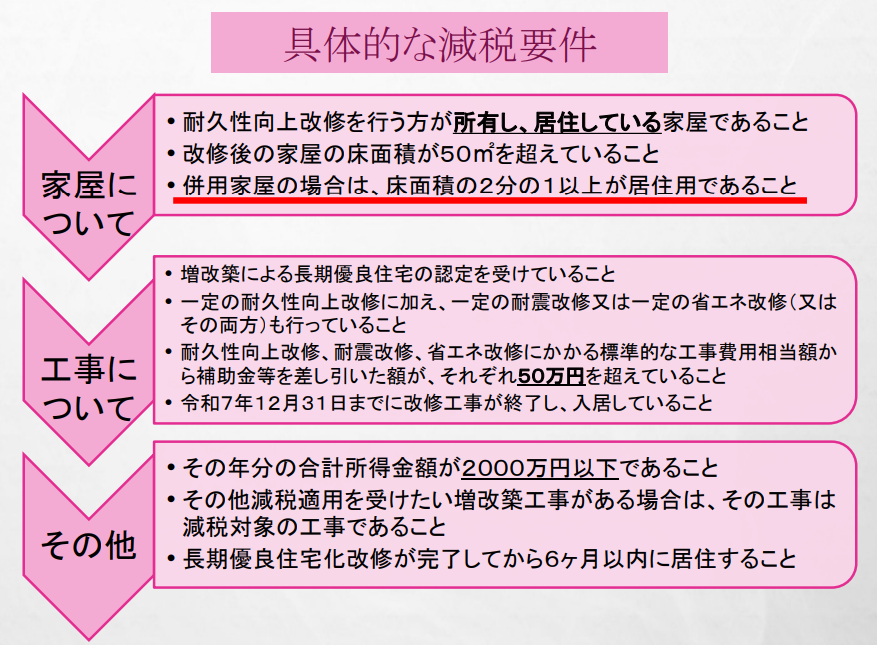

工事内容5:長期優良住宅化リフォームによる減税

長期優良住宅化リフォームによる減税は、建物の耐久性を高めるためのリフォームに対して減税または控除される制度です。リフォーム後の住宅が、増改築による長期優良住宅の認定を取得する必要があります。

| 項目 | 控除額(軽減幅) | 期間 |

|---|---|---|

| 住宅ローン | 最大140万円 年間控除上限14万円 | 10年 |

| 住宅耐震改修特別控除 | 耐震+省エネ+耐久性:最大75万円(80万円※) | |

| 耐震or省エネ+耐久性:最大62.5万円(67.5万円※) | 1年 | |

| 固定資産税の減額 | 固定資産評価額の2/3 | 1年 |

詳しいリフォーム内容は、リフォーム会社に確認しましょう。

リフォーム減税を受けるための申請手続き

リフォーム減税を受けるためには、期限内に減税ごとの申告手続きが必要です。必要な書類を提出する必要があるので、スムーズに進められるよう、事前に必要書類や手順を確認しておきましょう。

下記では、リフォーム減税の申請手続きについて詳しく解説します。

所得税は確定申告が必要になる

所得税の減額を受けるためには、所得税の確定申告が必要です。

確定申告の手続きとしては、毎年の税金の申告と同様の手続きを行います。タイミングは、リフォームの工事完了日か工事契約書のいずれかに記載された日の翌年、2月16日~3月15日の期間中です。

確定申告に必要な書類は以下の7点です。

- 確定申告書

- 建物の登記事項証明書【原本】

- 増改築等工事証明書

- 補助金等の額を明らかにする書類

- 贈与税の申告書など住宅取得資金等の額を明らかにする書類

- 本人確認用書類

- マイナンバーカード/マイナンバー通知カードまたはマイナンバー記載の住民票+身元確認書類(運転免許証、パスポート、公的医療保険の被保険者証など)

- 源泉徴収票

早めに準備をしてスムーズに確定申告をできるようにしましょう。

固定資産税は減税申請が必要になる

固定資産税を減額するためには、都道府県・市区町村に減税申請をおこなう必要があります。必要書類を下記の表にまとめています。

| リフォームの種類 | 必要書類 |

|---|---|

| 耐震リフォーム | 住宅特定改修特別税額控除額の計算明細書・登記事項証明書・源泉徴収票・工事請負契約書の写し・補助金等の額が明らかな書類・増改築等工事証明書または住宅耐震改修証明書 |

| バリアフリーリフォーム | 住宅特定改修特別税額控除額の計算明細書・リフォームローン等の年末残高証明書・登記事項証明書・源泉徴収票・工事請負契約書の写し・介護保険の被保険者証の写し・補助金や居宅介護住宅改修などの額が明らかな書類・増改築等工事証明書 |

| 省エネリフォーム | 住宅特定改修特別税額控除額の計算明細書・登記事項証明書・源泉徴収票・工事請負契約書の写し・補助金等の額が明らかな書類・増改築等工事証明書 |

| 同居対応リフォーム | 住宅特定改修特別税額控除額の計算明細書・登記事項証明書・源泉徴収票・工事請負契約書の写し・補助金等の額が明らかな書類・増改築等工事証明書 |

| 長期優良住宅化リフォーム | 住宅特定改修特別税額控除額の計算明細書・登記事項証明書・源泉徴収票・工事請負契約書の写し・補助金等の額が明らかな書類・長期優良住宅の認定通知書の写し・増改築等工事証明書 |

申請のタイミングはリフォームの工事完了後3か月以内です。期限を過ぎてしまうと、減額を受けられないため、早めに準備しましょう。

リフォーム減税を申請する際に必要な書類

リフォームの減税を受けるために必要な書類は、減税ごとに異なります。現在住んでいる地域の市町村に確認した上で申請しましょう。以下の公式サイトで、わかりやすく解説されていますので、より詳しく知りたい人は以下の公式サイトをご確認ください。

リフォーム減税を受ける際の注意点

ここからは、リフォーム減税を受ける際の注意点を、3つにまとめて紹介します。

リフォーム実施から6か月以内に居住する

リフォーム実施から6か月以内に居住することは、リフォーム減税を受ける際の注意点の1つです。リフォーム減税を受ける要件の1つに、リフォームが完了してから6か月以内に居住するといった記載があります。

リフォーム中に仮住まいをする場合には、工事スケジュールを詳細に把握し引っ越し業者の手配を進めるのが賢明です。

特に、引っ越しの繁忙期に重なる場合にはどの引っ越し業者も予約が埋まり対応不可の可能性もあるため、注意しなければなりません。

リフォーム実施の年は合計所得金額を2,000万円以下にする

リフォーム実施の時は合計所得金額を2,000万円以下にすることも、リフォーム減税を受ける際の注意点の1つです。リフォーム減税を受けるには、実施年の合計所得金額が2,000万円以下といった要件もあります。

合計所得金額とは、給与所得や不動産所得のような所得を合計した金額を指します。そのため、給与所得以外に所得がある人は注意が必要です。

ただし、各所得から必要経費を差し引けます。たとえば、不動産のオーナーであれば修繕などに200万円要した場合、不動産所得から必要経費として200万円差し引きましょう。

リフォーム減税を受けるには、リフォーム実施年のみ合計所得金額が2,000万円以下にすることが欠かせません。

リフォームを実施する建物の半分以上を居住スペースにする

リフォームを実施する建物の半分以上を居住スペースにすることも、リフォーム減税を受ける際の注意点の1つです。リフォーム減税を受けるには併用家屋の場合、半分以上が居住用であるといった要件もあります。

併用家屋とは、店舗や事務所と居住用部分を組み合わせた住宅を指すことばです。店舗兼自宅の建物をリフォームしても減税を受けられるものの、居住スペースがメインの住宅でなければなりません。

リフォーム減税を受けるには準備が不可欠なため、まずは建物の適応条件を満たしているのかを登記簿抄本や売買契約書などで確認するのが賢明です。

リフォーム減税に関するよくある質問

ここからはリフォーム減税に関するよくある質問にお答えします。

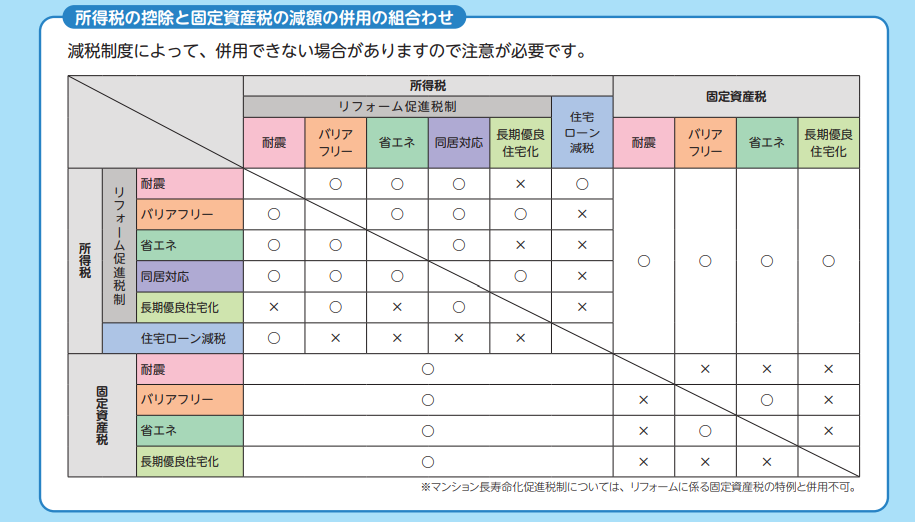

リフォーム減税って併用できるの?

リフォーム減税は多くの場合に併用が可能であるものの、次のように不可能な組み合わせもあるので注意が必要です。

大規模なリフォームを行う場合には、上記を参考にして可能な限り併用を行い、減税措置を受けるのが賢明です。

リフォーム減税の申告を忘れたらどうすればいい?

リフォーム減税の申告を忘れた場合には、リフォーム実施後5年以内であれば申告が可能です。かつ、過去5年分の手続きをさかのぼり減税を受けられます。

なるべく早く管轄の税務署へ相談し、必要書類を揃えて申告しましょう。

リフォーム減税に必要な種類をなくしたら何をすべき?

必要書類をなくした場合は、各発行元に連絡して再発行してもらいましょう。たとえば、リフォーム工事の請負契約書はリフォーム会社へ、源泉徴収票は会社に伝えます。

ただし、書類の発行元が不明の場合はリフォーム会社に相談するのが賢明です。数多くのリフォームを実施してきた経験から、さまざまなアドバイスをしてもらえます。

リフォームならリノベーションハイムにおまかせ

リフォーム業者をお探しなら、リノベーションハイムにおまかせください。リノベーションハイムは、マンションと戸建てをリフォームし続けて50年以上の実績があります。

これまでの経験と知見により、お客様の要望に応じたリフォームが可能です。快適で安心な住まいを実現するため、リノベーションハイムでのリフォームをおすすめします。

まとめ

本記事では、リフォームの減税の条件や種類について詳しく解説しました。減税制度を使えば費用を抑えながら、住まいの快適さを向上できます。調べた上で、うまく活用してお得にリフォームをしましょう。

ただし、申請期間や条件が補助金によって異なるので注意しましょう。リノベーションハイムにご相談いただければお客様がお得にリフォームできる減税制度を提案しますので、お気軽にご相談ください。

本記事があなたの理解を深める記事となりましたら幸いです。